En un año, se duplicaron los montos de los préstamos al sector privado debido a la inflación

03.10.2023

En un año, se duplicaron los montos de los préstamos al sector privado debido a la inflación | Escribe Melisa Murialdo.

En un año, se duplicaron los montos de los préstamos al sector privado debido a la inflación

EL USO DE TARJETAS DE CRÉDITO DUPLICA AL DE LOS PRÉSTAMOS PERSONALES

La solicitud de préstamos de cualquier tipo se ha convertido en una opción para millones de

personas en el país. Y es que no siempre se tiene el dinero justo para adquirir algún bien,

financiar una necesidad inmediata o llevar a cabo determinado proyecto, es ahí cuando esta

alternativa se hace presente.

#Economia En un año, se duplicaron los montos de los préstamos al sector privado debido a la inflación | Escribe Melisa Murialdo. pic.twitter.com/r4GPiyR7CH

— consensopatagonico (@consensopatagon) October 4, 2023

Justamente, una de las últimas medidas anunciadas por el Ministro de Economía Sergio Massa

es el otorgamiento de préstamos para monotributistas de acuerdo a la categoría que

tengan, justificando el destino asociado a la actividad y una situación crediticia no riesgosa.

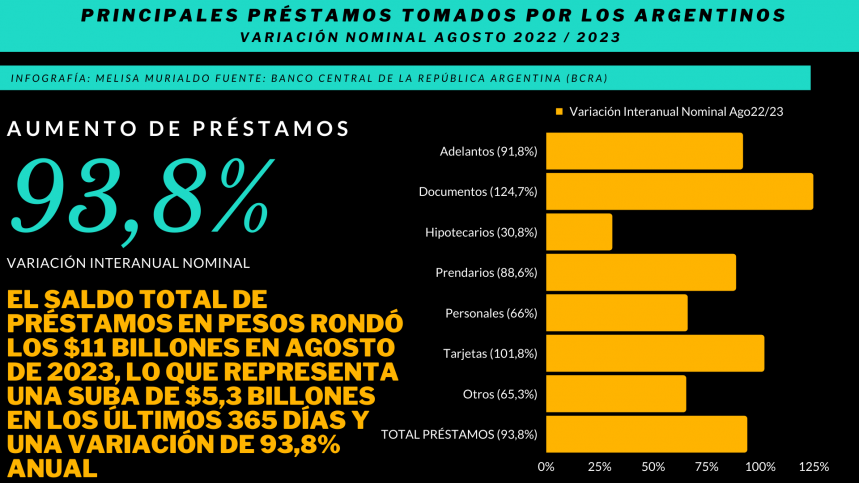

En Argentina, con una inflación que supera el 100% anual, pagar a crédito resulta

ser algo beneficioso para muchos. Solo en agosto de 2023, de acuerdo a un informe

elaborado por la Contadora Melisa Murialdo en base a los últimos datos del BCRA, el saldo

total de préstamos en pesos rondó los $11 billones, lo que representa una suba de

$5,3 billones en los últimos 365 días y una variación de 93,8% anual.

Durante el último mes, la variación del promedio mensual de los préstamos solicitados ha sido

de $833.798 millones lo cual representa un aumento del 8,2%, un valor que se ubica por debajo

de la inflación del mes que superó el 12,4%. Por lo que, en término reales, se repite la

caída en los saldos del financiamiento al sector privado de la misma manera que

sucedió el mes anterior.

#Economia La solicitud de préstamos de cualquier tipo se ha convertido en una opción para millones de

— consensopatagonico (@consensopatagon) October 4, 2023

personas en el país. pic.twitter.com/QLx4os3o0h

En esa línea, la contadora analizó cada una de las principales líneas de préstamos

existentes en el país, así como sus diferentes comportamientos. En el caso de los préstamos

personales, estos aumentaron un 5% mensual en términos nominales y el saldo promedio

mensual ascendió a 1.405.358 millones de pesos, lo que muestra un crecimiento interanual

del 66% si se compara con los 900.839 millones de pesos que se registraron al cierre del mismo

mes del año anterior.

El comportamiento que tuvo esta línea de crédito en agosto revela que el crecimiento

nominal es prácticamente la mitad de los valores del IPC, lo que demuestra que los

usuarios de servicios financieros están eligiendo otro instrumento de financiación como la

tarjeta de crédito y que su crecimiento nominal se debe mayormente a la inflación sufrida.

En detalle, en el octavo mes del año, las operaciones con tarjetas de crédito fueron por un

total de 3.220.796 millones de pesos, un alza de 9,5% nominal respecto al cierre de julio,

duplicando al saldo promedio de préstamos personales, siendo junto a los préstamos

con documentos comerciales los que más aumentaron. En cuanto al crecimiento

interanual, el mismo alcanzó el 101,8% y a pesar de ser el tipo de financiamiento

que más aumentó, quedó por debajo del nivel de inflación interanual (124,4%).

Probablemente, las recientes disposiciones que ponen límites a la tasa de interés a aplicar a los

saldos financiados con dinero plástico tengan como consecuencia que el total de la cartera de

préstamos personales se vea rezagado en comparación con el total de tarjetas de crédito.

Las líneas de créditos hipotecarios, incluidos los ajustables por inflación/UVA, también

tuvieron un incremento en agosto del 4,7% y acumuló un saldo total de 458.322 millones de

pesos, con un alza interanual del 30,8% en términos nominales.

En cuanto a lo ocurrido con los créditos prendarios, los mismos crecieron 88,6% en un año

presentando un saldo de la cartera de 725.127 millones de pesos, versus los 384.534 millones de

pesos que se informaron en el mismo mes de 2022. No obstante, algunos expertos destacan

que, si bien fue de las líneas de mayor crecimiento en momentos de relativa

estabilidad financiera, “hoy está sufriendo por la tendencia al acortamiento de

plazos en los créditos y el incremento de las tasas de interés activas”.

Respecto a los préstamos comerciales (adelantos y documentos), al igual que los

anteriores, mostraron una suba, en esta oportunidad, con un stock de cartera de 4.594.652

millones de pesos, siendo un 114,8% más que lo comunicado en agosto de 2022. Algunos

especialistas opinan que esto se debe, a la cercanía del período electoral, ya que influye

tanto en los tomadores como en los otorgantes de créditos de esta área. La suba está marcada

principalmente por el aumento nominal del monto de los documentos comerciales

solicitados (+124,7% interanual nominal), que fue el único tipo de préstamo que creció

más que la inflación, mostrando así, un crecimiento en términos reales del 0,5%

anual.

Finalmente, los préstamos en dólares tuvieron una variación del 0,6% positiva en

comparación con agosto del 2022. El incremento interanual se debe principalmente al

aumento de deuda prendaria en dólares (+19,4%) así como al de deuda con documentos

comerciales (+5,1%). Concretamente, el stock de préstamos fue de US$ 3.737 millones. Casi el

70% del total de la deuda en moneda extranjera sigue siendo la línea de

documentos comerciales, los cuáles subieron un 5,1% en el año, aunque cayeron un 1,8%

con respecto al mes anterior. Los créditos hipotecarios y prendarios en dólares representan un

5% cada uno del total, y estos últimos son los únicos continúan en aumento, tanto de manera

mensual como interanual.

Cabe destacar que antes de pedir cualquier tipo de préstamos siempre es recomendable tratar de

evitar errores como: pedir más de lo que se necesita, elegir un préstamo a un plazo muy largo,

no informarse sobre la existencia de productos vinculados a dicho préstamo y no comparar

productos similares con otras empresas y al mismo plazo para determinar cuál puede ser más

rentable.

Editora: Contadora Analista Melisa Murialdo

FUENTES DE INFORMACIÓN:

- BANCO CENTRAL DE LA REPÚBLICA ARGENTINA (BCRA)

- BLOG DE PRÉSTAMOS PERSONALES MT

- INSTITUTO NACIONAL DE ESTADÍSTICAS Y CENSOS (INDEC)

- CÁMARA ARGENTINA DE FINTECH

ANEXO:

El sector Fintech y los créditos

De a poco, el sector Fintech ha ido ganando terreno

en el ámbito financiero y tecnológico en todo el

mundo y Argentina no se escapa de esto.

Actualmente, en el país, 330 empresas conforman

este mercado y 240 forman parte de la Cámara

Argentina Fintech.

De acuerdo a este organismo, 4.538.000

personas recibieron un crédito originado en

una empresa Fintech, una cifra que representa

un aumento de casi 62% entre diciembre de 2021 y

enero corriente.

En este contexto, el Banco Central divide en dos

grupos las entidades que otorgan créditos, la

primera de ellas son los bancos y compañías

financieras y luego están las no financieras, que es

donde se incluye a las fintech. Estas últimas, en el

segundo semestre de 2022 incrementaron su

participación en el saldo total otorgado con

un 16%, un porcentaje que aumentó levemente a

principios de 2023 con el 17%.

En relación a los montos, se comparó lo registrado

en diciembre de 2021 y diciembre de 2022, lo que

mostró un incremento de 24% y más de 166.300

millones de pesos. "El rol del crédito Fintech es clave

para poder incluir en el sistema a gran cantidad de

argentinos que no son considerados sujetos de

crédito por el sistema financiero tradicional, por no

contar con historial crediticio", señaló Ignacio Plaza,

presidente de la Cámara Argentina Fintech.

De igual forma; Plaza agregó que, gracias al uso de la tecnología, se puede lograr que estas

personas empiecen a construir su historial y así puedan tener más oportunidades de ingresar al

sistema financiero.

Fuente: CONSENSO PATAGONICO